Налогоплательщикам, применяющим ПСН, нет необходимости вести полноценный бухгалтерский учет, сдавать ежеквартальные отчеты и подавать налоговую декларацию. Стоимость налога равна стоимости патента. Для юридических лиц этот режим не действует.

Кто может работать на патенте

В Налоговом кодексе РФ определен список отраслей, которым разрешено работать на патенте, однако региональные власти вправе расширять этот список для стимулирования и развития предпринимательства в регионе. В основной список входят такие отрасли как производство, розничная торговля, услуги населению и общепит. Несколько отраслей для примера:

- ремонт, чистка, окраска и пошив обуви;

- услуги в области фотографии;

- сдача в аренду помещений;

- производство молочной продукции;

- ремонт компьютеров и коммуникационного оборудования;

ИП может купить несколько патентов, если занимается разными видами деятельности, по одному на каждый, — это не запрещено.

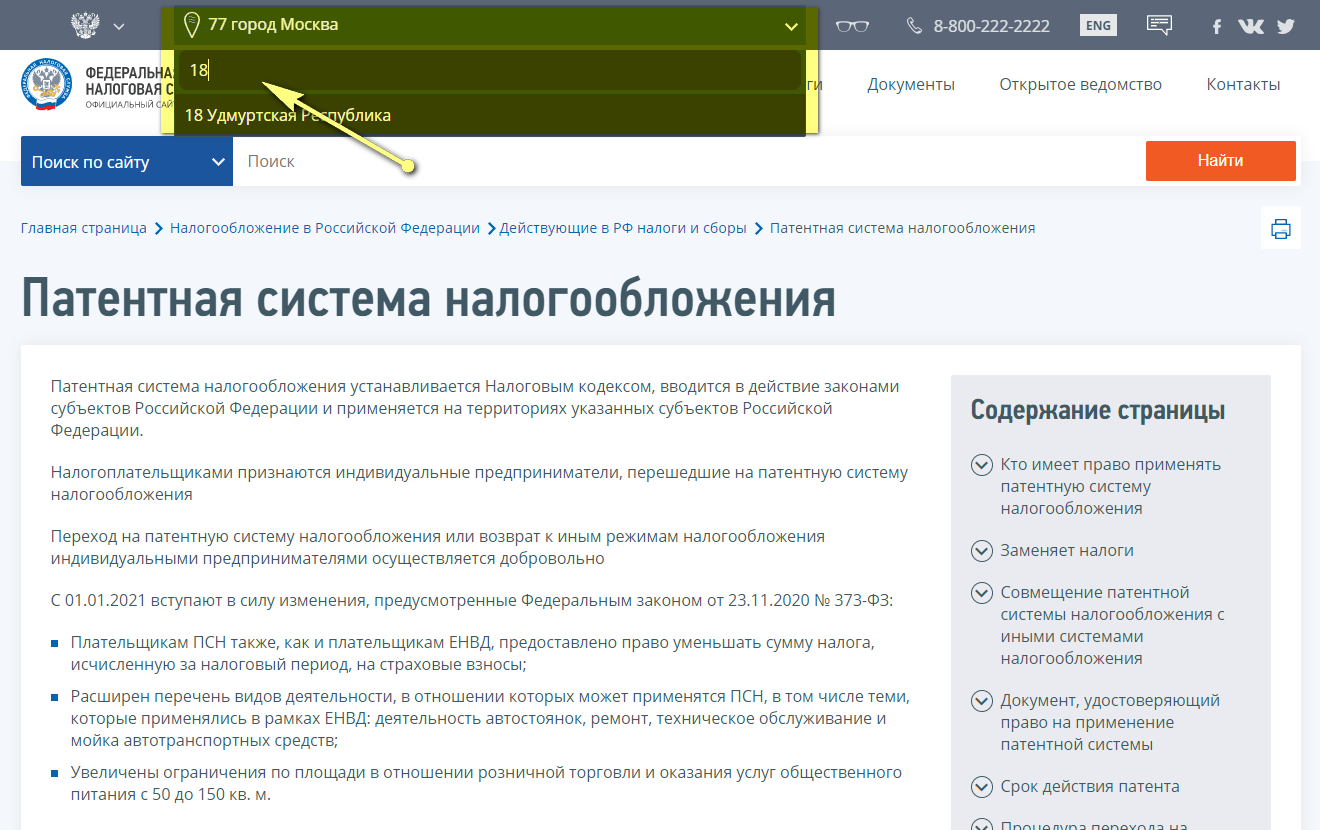

Полный список есть на сайте налоговой. На забудьте выбрать свой регион в врехней части сайта.

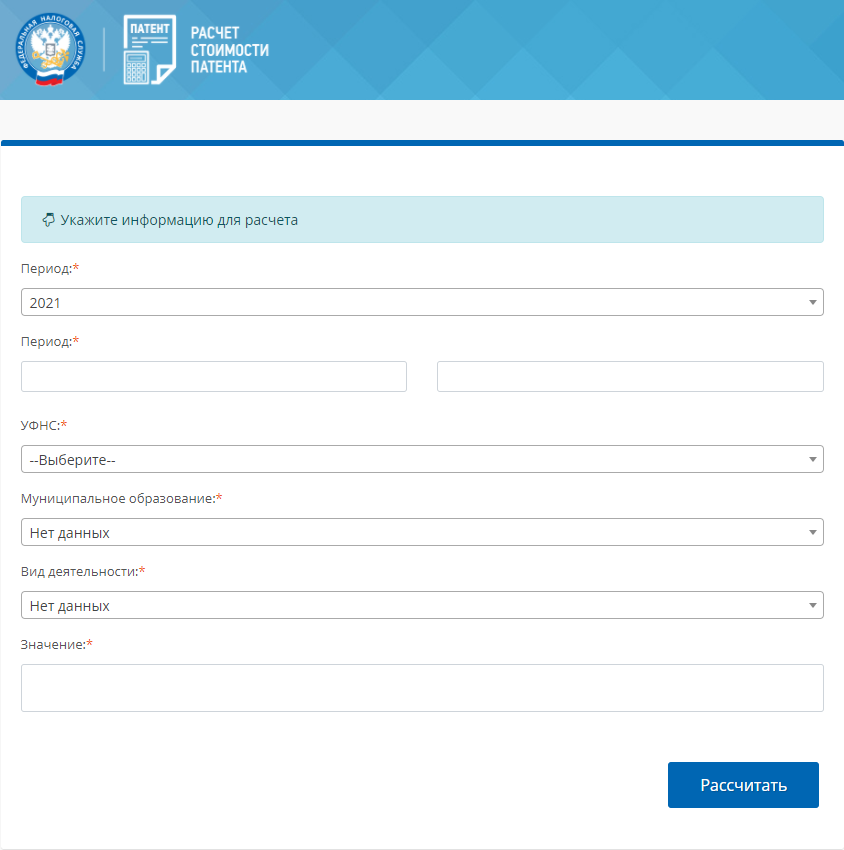

В калькуляторе стоимости патента вы можете точно узнать, можно ли вам работать на патенте в своем регионе и рассчитать его стоимость.

Ограничения и требования на ПСН

Для работы на патенте предпринимателям необходимо соблюдать ряд требования и ограничений. Вот некоторые из них:

- 60 млн рублей — максимальный размер выручки в год по всем патентам;

- 15 человек — максимальное количество наемных сотрудников;

- 150 м² — максимальная площадь торгового зала или зала обслуживания для общепита;

Региональные власти могут устанавливать собственные ограничения по сумме выручки и площади торгового зала.

Вам точно нельзя работать на патенте, если вы:

- занимаетесь оптовой торговлей;

- производите подакцизные товары;

- работаете с ценными бумагами;

- планируете торговать маркированной продукцией.

Выше приведены общие ограничения для работы с использованием ПСН, но для отдельных видов деятельности есть и частные ограничения, которые оговариваются в ст. 346.43 НК РФ. Обязательно ознакомьтесь с ними, прежде чем покупать патент.

Калькулятор ПСН

Стоимость патента зависит от выбранного вида деятельности и может сильно отличаться в разных регионах. Налоговая база рассчитывается из предполагаемого годового дохода, установленного региональными властями.

Формула расчета ПСН выглядит так:

Базовая доходность x 6%

Узнать базовую доходность, установленную в вашем регионе, вы можете в Межрайонной ИФНС или законодательных актах, принятых региональными властями. Например, в Удмуртской республике базовая доходность для разных видов деятельности на ПСН прописана в законе № 78-РЗ от 30.11.2020. Полный текст закона доступен по этой ссылке.

Для расчета стоимости патента вам необязательно знать базовую доходность для вашей сферы деятельности. Налоговая уже все сделала за нас. Просто воспользуйтесь калькулятором для расчета стоимости патента.

Если ничего не видно, нажмите сюда.

Например, стоимость патента на парикмахерские и косметические услуги в Московской области составляет 58,6 тыс. руб., а в Волгоградской области в 3,5 раза меньше — 16,1 тыс. руб.

Про страховые взносы

С 1 января 2021 года вступил в силу Федеральный закон от 23.11.2020 г. № 373-ФЗ, который внес изменения в действующее налоговое законодательство в части, касающейся применения ПСН. Теперь налогоплательщики могут уменьшить сумму налога ПСН на сумму страховых взносов. Принцип уменьшения налога такой же, как при УСН:

- если ИП без сотрудников, — учитывается вся сумма перечисленных взносов;

- если у ИП есть наемные сотрудники, — стоимость патента уменьшается не более чем на 50%.

Как перейти на ПСН

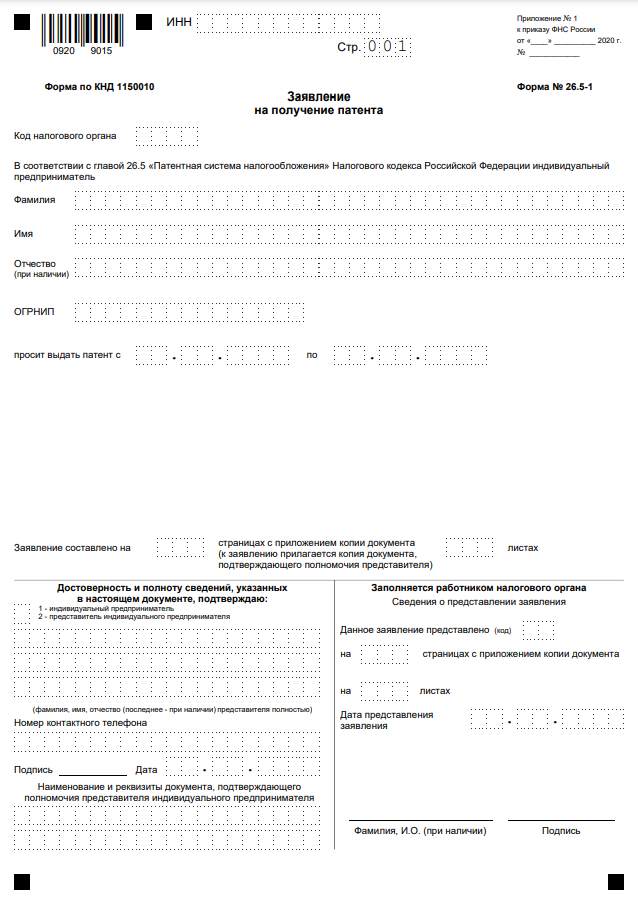

Если ваш бизнес может работать на патенте, то необходимо подать заявление на получение патента за 10 дней до начала ведения деятельности. Заявление можно заполнить вручную и лично отнести в налоговую или заполнить в личном кабинете ИП и сразу отправить в электронном виде. Второй вариант удобнее и быстрее, но нужна электронная цифровая подпись, чтобы подписать заявление.

Скачать заявление для заполнения вручную

Заявление в формате PDF с полями для заполнения в электронном виде

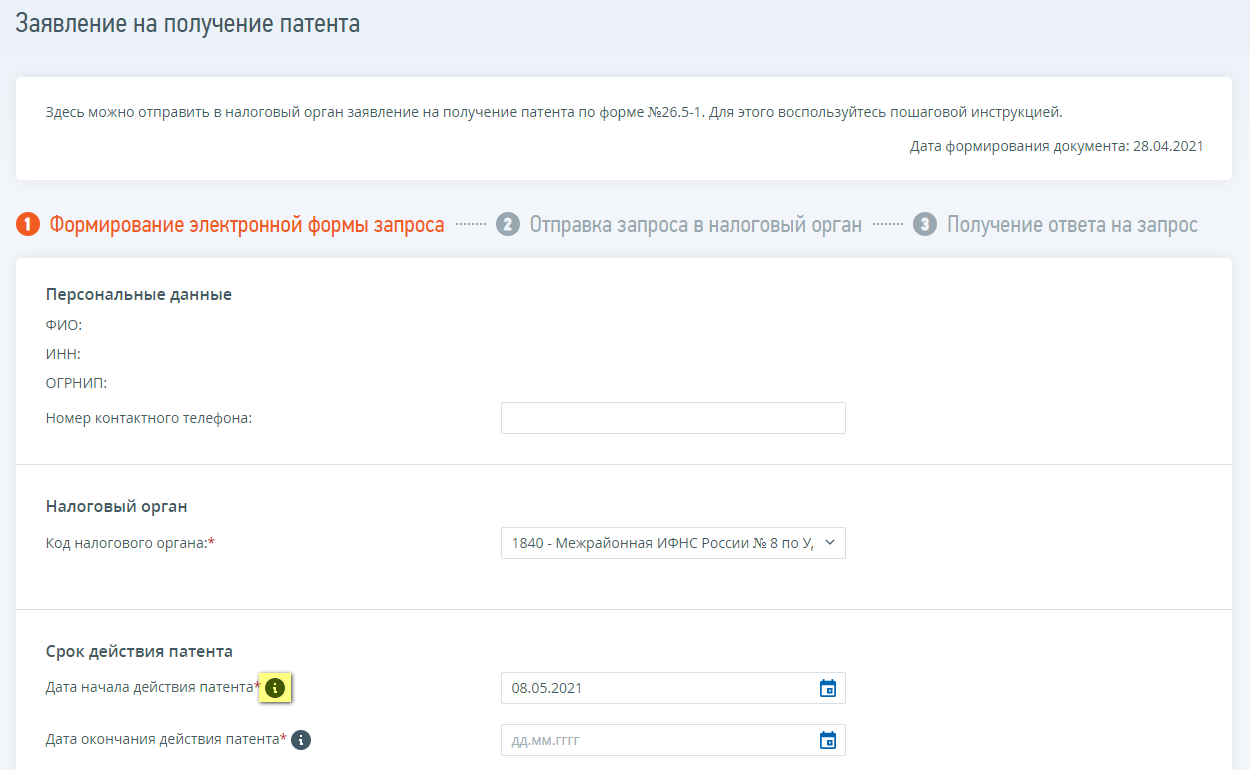

Получение патента через Личный кабинет ИП

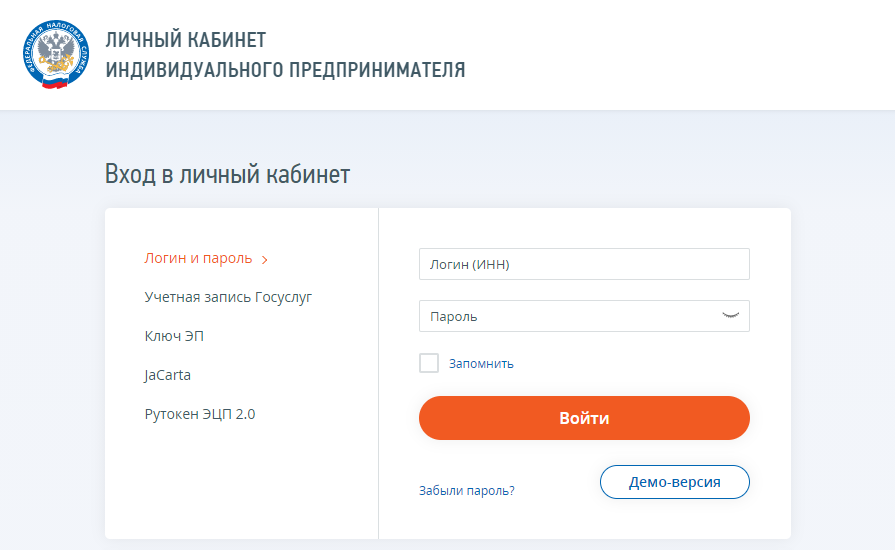

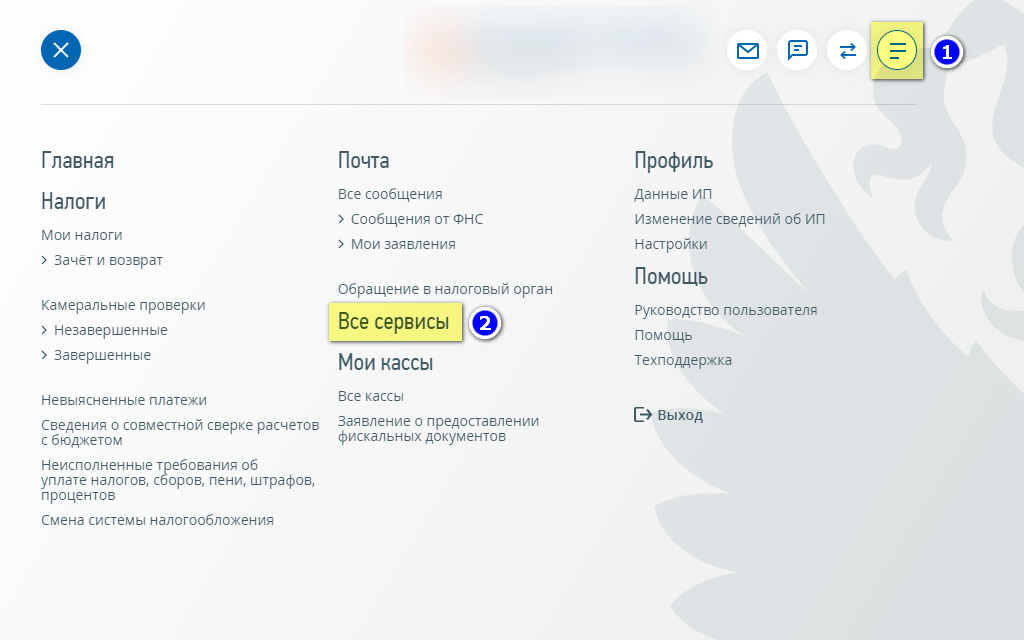

Заходим в «Личный кабинет ИП» и нажимаем кнопку «Меню» в правом верхнем углу.

Далее выбираем «Все сервисы».

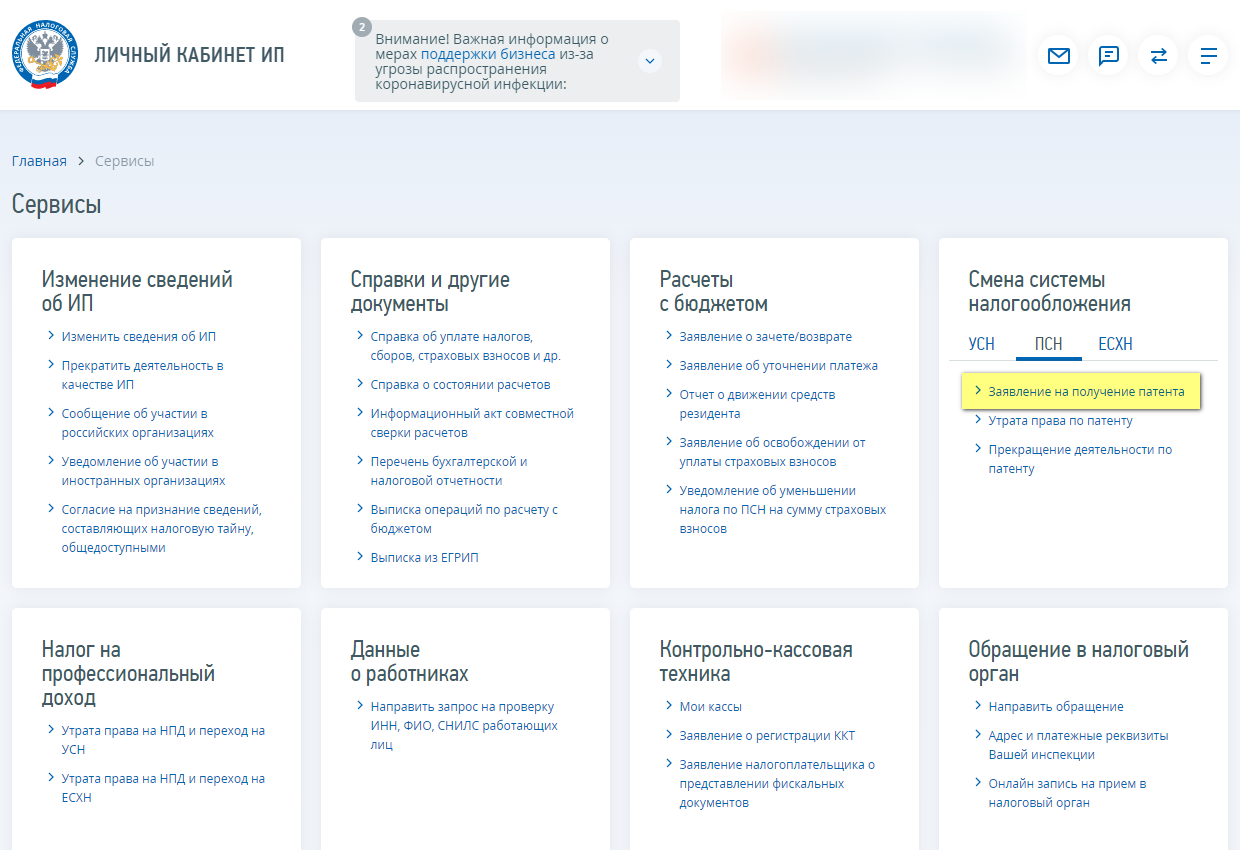

В блоке «Смена системы налогообложения» выбираем «ПСН», а затем «Заявление на получение патента».

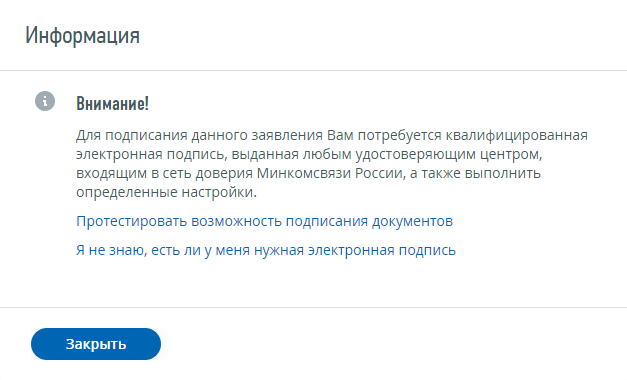

Система предупредит, что для подписания заявления потребуется электронная цифровая подпись.

Заполняем необходимые данные. Обязательно пользуйтесь подсказками.

После заполнения подпишите заявление электронной подписью и отправьте на рассмотрение. Спустя несколько минут после отправки в разделе «События» — «Документооборот» появится сообщение, что документ принят налоговым органом. К сообщению будет прикреплена квитанция о приеме.

При подаче заявления через «Личный кабинет ИП», патент выдается в электронном виде. Идти в налоговую, чтобы получить патент на бумаге, не требуется.

5 дней — максимальный срок рассмотрения заявления.

В получении патента могут отказать по следующим причинам:

- Указанный вид деятельности не подходит для работы на патенте в вашем регионе;

- Срок действия патента указан неверно;

- Вы утратили право работы на патенте в выбранном виде деятельности и пытаетесь повторно купить патент в этом же году;

- За вами числится задолженность за ранее выданный патент;

- Пропустили обязательные пункты в заявлении;

Сроки оплаты патента

Срок уплаты налога ПСН зависит от срока действия патента.

Если срок действия патента от 6 до 12 месяцев, то оплата производится следующим образом:

- 1/3 суммы налога оплачивается в течении 90 календарных дней со дня начала действия патента;

- 2/3 суммы налога оплачиваются до конца срока действия патента.

Если срок действия патента составляет менее 6 месяцев, — налог оплачивается одной суммой в течение срока действия патента.

Работа на патенте без онлайн-кассы

Такая возможность есть и оговорена в п. 2.1 закона № 54-ФЗ. Список большой, но розничной торговли в нем нет. Вот полный список тех, кто может работать без онлайн-кассы при применении ПСН:

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий по индивидуальному заказу населения;

- Ремонт, чистка, окраска и пошив обуви;

- Стирка, химическая чистка и крашение текстильных и меховых изделий;

- Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- Ремонт мебели и предметов домашнего обихода;

- Услуги в области фотографии;

- Реконструкция или ремонт существующих жилых и нежилых зданий, а также спортивных сооружений;

- Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- Услуги в сфере дошкольного образования и дополнительного образования детей и взрослых;

- Услуги по присмотру и уходу за детьми и больными;

- Сбор тары и пригодных для вторичного использования материалов;

- Сдача в аренду (наем) собственных или арендованных жилых помещений, а также сдача в аренду собственных или арендованных нежилых помещений (включая выставочные залы, складские помещения), земельных участков;

- Изготовление изделий народных художественных промыслов;

- Услуги по переработке продуктов сельского хозяйства, лесного хозяйства и рыболовства для приготовления продуктов питания для людей и корма для животных, а также производство различных продуктов промежуточного потребления, которые не являются пищевыми продуктами;

- Производство и реставрация ковров и ковровых изделий;

- Ремонт ювелирных изделий, бижутерии;

- Чеканка и гравировка ювелирных изделий;

- Деятельность в области звукозаписи и издания музыкальных произведений;

- Услуги по уборке квартир и частных домов, деятельность домашних хозяйств с наемными работниками;

- Деятельность, специализированная в области дизайна, услуги художественного оформления;

- Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- Услуги платных туалетов;

- Услуги по приготовлению и поставке блюд для торжественных мероприятий или иных событий;

- Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- Деятельность по благоустройству ландшафта;

- Осуществление частной детективной деятельности лицом, имеющим лицензию;

- Услуги экскурсионные туристические;

- Организация обрядов (свадеб, юбилеев), в том числе музыкальное сопровождение;

- Организация похорон и предоставление связанных с ними услуг;

- Услуги уличных патрулей, охранников, сторожей и вахтеров;

- Оказание услуг по забою и транспортировке скота;

- Производство кожи и изделий из кожи;

- Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений;

- Переработка и консервирование фруктов и овощей;

- Растениеводство, услуги в области растениеводства;

- Производство хлебобулочных и мучных кондитерских изделий;

- Лесоводство и прочая лесохозяйственная деятельность;

- Деятельность по письменному и устному переводу;

- Деятельность по уходу за престарелыми и инвалидами;

- Сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

- Резка, обработка и отделка камня для памятников;

- Разработка компьютерного программного обеспечения, в том числе системного программного обеспечения, приложений программного обеспечения, баз данных, web-страниц, включая их адаптацию и модификацию;

- Животноводство, услуги в области животноводства;

- Помол зерна, производство муки и крупы из зерен пшеницы, ржи, овса, кукурузы или прочих хлебных злаков;

- Услуги по уходу за домашними животными;

- Изготовление и ремонт бондарной посуды и гончарных изделий по индивидуальному заказу населения;

- Услуги по изготовлению валяной обуви;

- Услуги по изготовлению сельскохозяйственного инвентаря из материала заказчика по индивидуальному заказу населения;

- Граверные работы по металлу, стеклу, фарфору, дереву, керамике, кроме ювелирных изделий по индивидуальному заказу населения;

- Изготовление и ремонт деревянных лодок по индивидуальному заказу населения;

- Ремонт игрушек и подобных им изделий;

- Ремонт спортивного и туристического оборудования;

- Услуги по вспашке огородов по индивидуальному заказу населения;

- Услуги по распиловке дров по индивидуальному заказу населения;

- Сборка и ремонт очков;

- Изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

- Переплетные, брошюровочные, окантовочные, картонажные работы;

- Услуги по ремонту сифонов и автосифонов, в том числе зарядка газовых баллончиков для сифонов.

Если вам разрешено работать без онлайн-кассы, то покупателю нужно выдать документ, подтверждающий факт оплаты товара или услуги. Документ должен содержать следующие обязательные реквизиты:

- Наименование документа и номер;

- Дата, время и место, где производился расчет;

- ФИО и ИНН предпринимателя;

- СНО;

- Признак расчета (приход, возврат);

- Наименование товаров и услуг и их стоимость;

- Сумма чека;

- Форма расчета (наличными или картой);

- Должность и ФИО того, кто производил расчет.

Ставку и сумму НДС необходимо указывать только если вы являетесь плательщиком НДС.

Налоговые каникулы на патенте

Летом 2020 года Госдума приняла Федеральный закон от 31 июля 2020 г. № 266-ФЗ, который вносит изменения в Налоговый кодекс РФ.

Согласно поправкам, до 1 января 2024 года регионы вправе установить ставку 0% по ПСН и УСН для вновь зарегистрированных предпринимателей. Другими словами — почти 3 года можно получать патент бесплатно, если вы впервые зарегистрировались в качестве ИП и выбрали ПСН или УСН в качестве системы налогообложения. Обратите внимание, — «вправе» не значит обязаны.

При расчете стоимости патента будет указано, действуют ли в вашем регионе налоговые каникулы на ПСН.

Есть ограничения по видам деятельности:

- производство;

- социальная и/или научная сферы;

- бытовые услуги населению;

- услуги по предоставлению мест для временного проживания;

Коротко: плюсы и минусы ПСН

Плюсы ПСН

- Стоимость патента сравнительно невелика;

- Можно купить патенты на несколько видов деятельности и в разных регионах;

- Из учета необходимо вести только КУДиР;

- Стоимость патента можно уменьшить на сумму страховых взносов;

- Не требуется подавать налоговую декларацию;

- Можно совмещать с УСН;

- Выдается на любой срок до одного года;

- Многие предприниматели могут работать без онлайн-кассы.

Минусы ПСН:

- Действует только для ИП;

- Ограниченный список видов деятельности;

- Не подходит для торговли товарами, подлежащими обязательной маркировке;

- Ограничение по количеству наемных сотрудников и годовому доходу;

- Ограничения по площади торгового зала для розницы и общепита;

- Не подходит для оптовой торговли;

- Авансовая система оплаты.

Текст: Артамонова Е. В.

Успехов в вашем бизнесе!